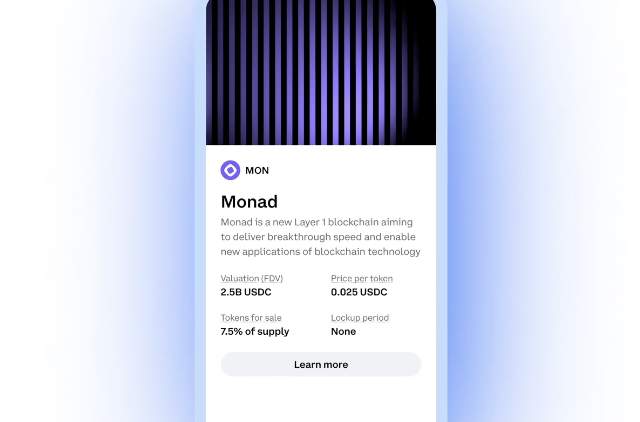

Coinbase 揭露 Monad 代幣銷售文件:從公募機制到做市制度,打造首個「IPO 級」透明範本

美國交易所 Coinbase 公布《Monad / MON Token Disclosure》文件,正式揭示即將登場的 MON 公開代幣銷售(Token Sale) 全貌。這份長達近 20 頁的揭露,不僅明確列出募資條件與分配機制,更以傳統金融規格的透明度,首次為加密市場勾勒出類似「IPO 級」的公開發行制度。

亮點一:Coinbase 將加密公售推向「類 IPO」時代

此次公售定價每枚 MON 0.025 美元,隱含估值 25 億美元(FDV),可售數量 75 億枚(佔總量 7.5%)。文件顯示,Coinbase 採用一套罕見的 「由下往上分配(filling up from the bottom)」機制,讓小額投資者能優先獲得分配,以防止大型用戶壟斷。

這套制度設計等同於傳統 IPO 的「配售公平原則」,加密產業罕見以文件形式規範代幣銷售流程。

亮點二:基金會與開發公司架構分離、資金透明

文件詳列了 Monad 生態的法律與治理結構:

-

Monad Foundation(開曼群島) 為非營利組織,負責生態發展與治理,沒有任何股東。

-

Category Labs(美國) 則是營利開發公司,負責技術開發與維運。

-

Category Labs 在 2024 年捐贈 9,000 萬美元給基金會,確保其營運資金可支撐至 2026 年。

這種明確區分財務與控制權的設計,讓代幣持有者、開發團隊、投資者之間的權益邊界一目了然。此外,所有團隊與投資人代幣皆鎖倉一年、四年完全釋放,且鎖倉期間禁止質押參與共識,以防內部權力集中。

這種架構符合傳統公司治理標準,明顯展現出監管導向與長期主義的設計。

亮點三:技術揭露誠實罕見,強調風險透明

文件最後 10 頁用大量篇幅詳細列出風險揭露,從技術到治理共分四十餘條,涵蓋:

-

MonadBFT 共識風險

-

RaptorCast 廣播協議

-

MonadDB 資料庫完整性

-

異步執行與新型 Gas 機制可能引發的行為變化

文件不避諱指出潛在錯誤、網路攻擊、甚至量子運算威脅,這種程度的誠實披露極少見。在眾多宣稱「高效 Layer-1」的專案中,Monad 的技術說明更像一份可供監管機關審閱的「區塊鏈風險白皮書」。

亮點四:做市與流動性章節揭示「加密穩定價制度」雛形

這份文件另一個被低估的亮點,是其對二級市場「做市與流動性」的揭露程度,幾乎達到傳統上市公司的標準。

MF Services (BVI) 依文件內容,已與多家做市商簽訂短期貸幣協議:

| 做市商 | 貸出數量 | 合約期間 |

|---|---|---|

| CyantArb | 5,000 萬 MON | 1 個月(可續) |

| Auros | 3,000 萬 MON | 1 個月(可續) |

| Galaxy | 3,000 萬 MON | 1 個月(可續) |

| GSR | 3,000 萬 MON | 1 個月(可續) |

| Wintermute | 2,000 萬 MON | 1 年期 |

同時,基金會還預留最多 0.2% 總供應量作為 DEX 初期流動性。所有貸出代幣均屬於「Ecosystem Development allocation」,並由第三方機構 Coinwatch 監測其使用與閒置狀況。

這樣的設計,等於在加密市場中引入了「IPO 穩定價操作制度」的概念 — 短期貸出提供掛牌初期流動性,長期貸出則維持市場深度,並由獨立監管者追蹤操作行為。

在過去代幣發行常見的「暗箱做市」中,這樣的透明機制極為罕見,也代表 Coinbase 正在推動一套可被監管認可的流動性合規框架。

Coinbase 正在以 Monad 為範本,建立「可審計的代幣發行新秩序」

以傳統金融的角度來看,《MON Token Disclosure》結構嚴謹、揭露全面,具備四大突破:

-

公募機制透明化 — 將加密公售推向可監管的「IPO 等級」標準。

-

治理架構法制化 — 明確區分基金會、開發公司與投資者權益。

-

技術風險文件化 — 以高誠實度揭露潛在技術與營運風險。

-

做市行為透明化 — 導入金融監管邏輯的穩定價制度。

這份文件不僅是 Monad 的披露文件,更像是 Coinbase 正在為整個加密市場草擬的一份「代幣公募新規範原型」。未來若有更多新創公司的代幣發售以相同形式登場,Coinbase 很可能成為加密世界的「納斯達克發行中心」。

風險提示

加密貨幣投資具有高度風險,其價格可能波動劇烈,您可能損失全部本金。請謹慎評估風險。