從 MicroStrategy 到 Metaplanet:比特幣金庫型企業溢價迷思,正在走向高風險的槓桿循環?

(本文基於 Galaxy Insights 研究分析師 Will Owens 於 2025 年 7 月 1 日發表之研究報告《Why Are Bitcoin Treasury Companies Trading at Such High Premiums to NAV?》整理撰寫,並加入市場觀察者 Ethan Yang 對未來風險的評論分析)

比特幣金庫股的溢價邏輯:不只是 BTC,還有資本槓桿

Galaxy Insights 研究員 Will Owens 指出,以 Strategy(MicroStrategy)為例,其透過可轉換債與 ATM 增資,將股價溢價轉化為購幣資金來源。當股價高於每股 BTC NAV 時,該公司能「增益發行」而非稀釋股東。

此模式形成一個正向循環:

高股價 → 融資 → 購幣 → 強化敘事 → 支撐高股價

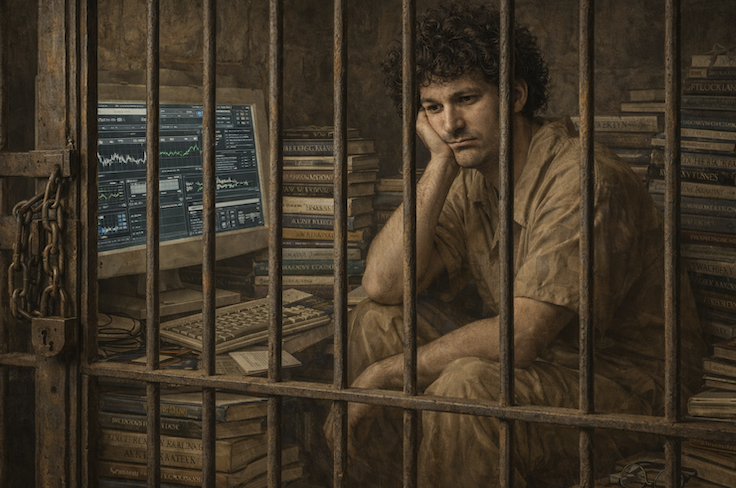

但它也構成一個潛在風險:一旦溢價消失,整個槓桿結構可能迅速崩塌。

(比特幣估值新制奏效,Strategy單季利潤衝破百億鎂,券商喊目標價590美元)

Metaplanet:透明度最高的高風險實驗?

Owens 報告強調,Metaplanet 以「鏈上儲備證明」、「實時 BTC Dashboard」和「BTC yield」等機制,提供高透明度,提高投資人信任。

儘管資訊公開,但本質風險仍在:投資者購買的其實是一台「不斷發債和增資的槓桿引擎」。

(Metaplanet 再加碼!日企瘋買比特幣、提出專屬指標 BTC Yield、BTC Gain、BTC ¥ Gain)

評論觀點:Ethan Yang 對系統性風險的警告

Ethan Yang 指出:

「這些公司並非長期價值型投資者,而是透過董事會控制和傳統融資手法,打造高倍本益比與退出機會的金融結構。下一次流動性危機可能會從這些公司引爆。」

他特別強調以下風險:

-

比特幣價格大跌時:企業淨值將迅速下滑,而原始股東無意增資,因為成本不低,抗跌能力有限。

-

比特幣長期盤整時:溢價回歸正常,ATM 融資將不再增益,甚至導致稀釋,形成惡性循環。

「下一次幣市『死亡螺旋』可能不會從 DeFi 或交易所開始,而是從這些帶槓桿的金庫企業起跳。」

情緒重演,風險亦步亦趨

高溢價映射的是一種集體情緒:我們不只是買 BTC,我們在買「有力量不斷加碼 BTC 的公司」。但這條路,可能通往兩種結局:

-

長期牛市:這些公司可能化身下一代巨頭。

-

盤整或熊市:它們可能成為下一個 LUNA/FTX 的系統性風險引爆點。

如 VanEck 的 Matthew Sigel 所言:「溢價一旦消失,增資就從戰略性轉為掠奪性。」這句話值得每位追高這類股票的投資人謹記。

風險提示

加密貨幣投資具有高度風險,其價格可能波動劇烈,您可能損失全部本金。請謹慎評估風險。