手上不想賣的 ETH 該如何運用?六大方法教你用幣滾幣!

近期關於以太坊合併延期的消息將社群搞得沸沸揚揚,合併後造成的通貨緊縮也被視為對 ETH 價格的利多。加密貨幣研究員 Covduk 近日也整理了六種利用手中的 ETH 獲取收益的方法,一起來看看有哪些!

多種 ETH 投資方法

Everyone has ETH laying around. Put it to work & earn yield on it.

Here are 6 ways you can earn yield on your ETH.

A Thread🧵 pic.twitter.com/vlxnWxaXtz

— Covduk (@Cov_duk) April 13, 2022

本篇文章將會透過以下幾種方法進行探討:

- 質押 (Staking)

- 借貸 (Lending)

- 收益聚合器 (Yield Aggregators)

- ETH 流動性池 (ETH Liquidity Pools)

- 高風險 ETH 流動性池,涉及暫時性損失 (Riskier ETH Liquidity Pools, with IL)

- 槓桿 (Leverage)

1.將 ETH 質押

在 ETH 的共識機制轉為 PoS 後,透過質押 ETH 即可獲得收益。這種方式可說是最簡單且相對安全的,目前的 APR 約有 4.4%。

直接質押優點:風險低、直接保護 ETH 網路

直接質押缺點:需要 32 顆 ETH、難以設置、合併後才能解鎖

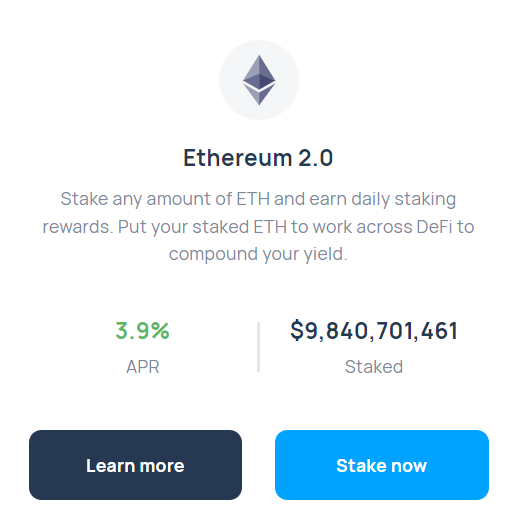

若 ETH 總數不夠多,且不想喪失流動性的話,可以考慮使用 Lido 協議。用戶可以使用 Lido 質押任意數量的 ETH 且不必設置驗證器,還可獲得具流動性的 stETH 作為交換。

stETH 與 ETH 掛鉤,可將其用來借貸或提供流動性,目前的 APR 約為 3.9%。

Lido 優點:低風險、操作簡易、保有流動性 (stETH)、無需鎖倉、深度高

Lido 缺點:跟直接質押相比少了約 10% 收益、協議風險

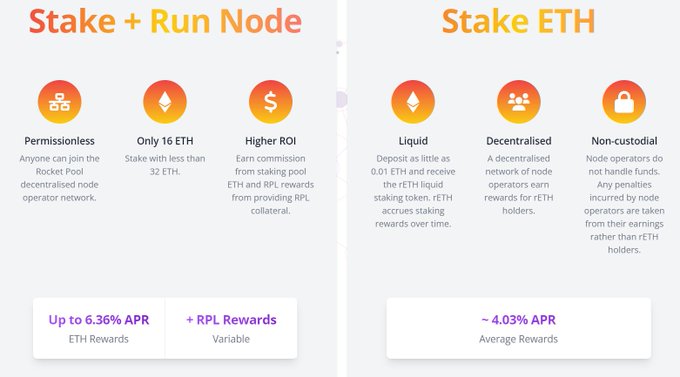

Rocket pool 也是質押的選項之一,同樣可以質押任意數量的 ETH,並獲對 rETH。隨著質押的時間拉長,rETH 能換回的 ETH 數量也越多,APR 約 4.03%。

此外,在 Rocket pool 可以只用 16 ETH 便可設置自己的節點。當前 APR 約為 6.36% + 平台幣 RPL 獎勵。

Rocket pool 優點:低風險、操作簡易、保有流動性 (rETH)、設置節點僅需 16 ETH、最去中心化的選擇

Rocket pool 缺點:協議風險

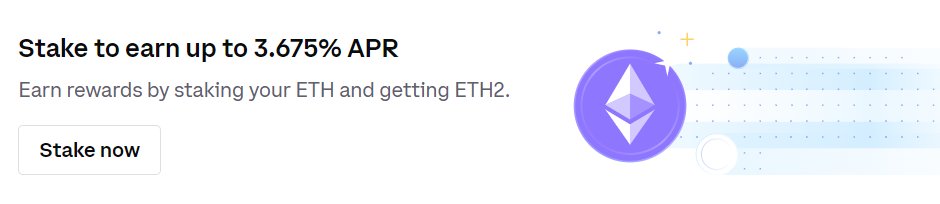

除了去中心化的協議外,中心化交易所也有提供質押服務。用戶可在 coinbase 等交易所質押 ETH,賺取約 3.67% 的 APR。

中心化交易所優點:低風險、操作簡易

中心化交易所缺點:需要 KYC、APR 較低、無法自行保管

2.借出 ETH

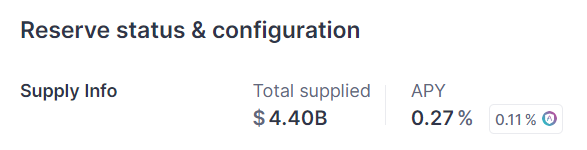

可以在 Compound、Aave 及 Rari 等平台上借出 ETH,但 APY 遠低於質押,因為放入平台的錢主要用於抵押貸款。

- Aave APY 約 0.27%

- Compound 約 0.05%

- Rari 上的池子較為多元,但也普遍少於 1%。

借貸優點:低風險、操作簡易、可利用存款做抵押借貸

借貸缺點:低收益率

3.收益聚合器

像是 Yearn 這樣的收益聚合器會收取用戶的存款,並透過一系列策略來將其最大化。但收益通常還是低於質押,Yearn 的 APY 約 1.25%。

收益聚合器優點:低風險、操作簡易

收益聚合器缺點:低收益率

4.穩定的 ETH 流動性池

用戶可將 ETH 放入流動性池中並獲得獎勵,舉例來說像是將 ETH 與 USDC 組成流動性對。但如果是使用以太坊主網且資金不到一定規模,Gas Fee 可能會吃掉大部分收益。

此時,可換到別條區塊鏈來解決問題,Arbitrum、Polygon、AVAX 及 FTM 等都是可行的選擇。

除了搭配穩定幣外,也可以選擇搭配其他與 ETH 掛鉤的幣種。Alchemix 的 alETH 是與 ETH 1:1 掛鉤的合成資產,可以用 1 alETH 兌換 1 ETH。

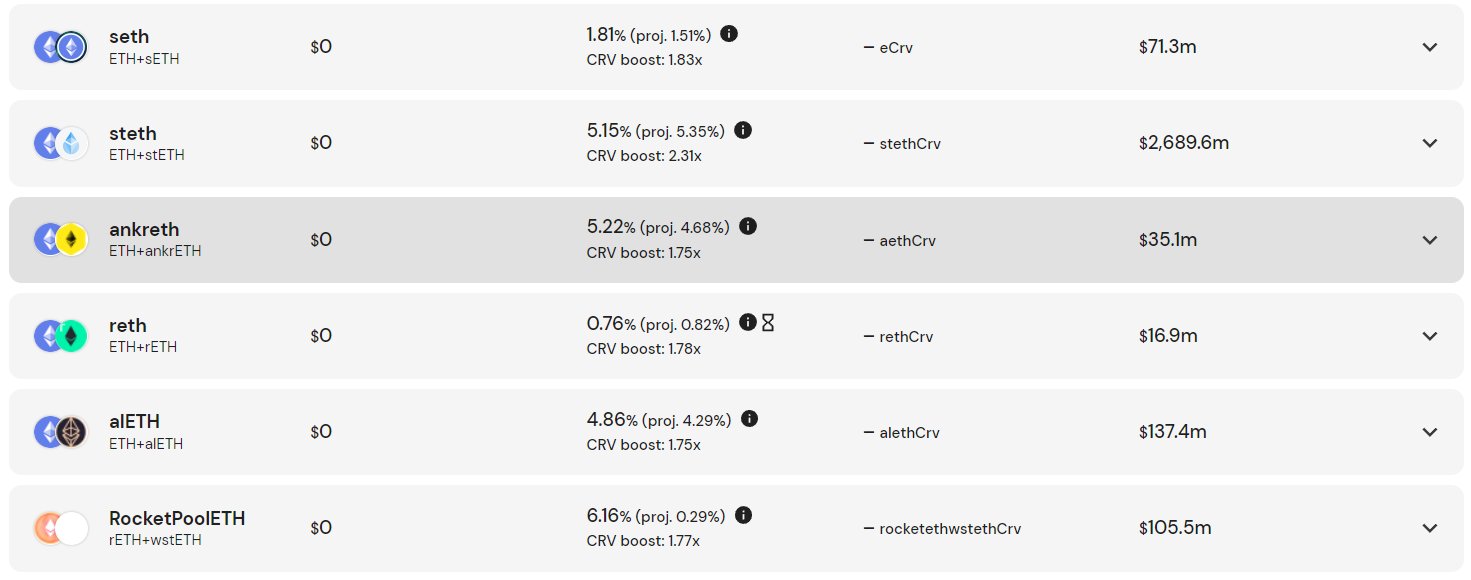

Convex 上的 ETH-alETH 流動性池的 APY 約 4.86%;RocketPoolETH 池 (rETH-wstETH) 的 APY 約 6.16%,若再加上 rETH 的收益,APY 可來到 10% 左右。

除了 Convex 外, Yield Yak 或 Beefy 等平台也是不錯的選擇。

ETH 流動性池優點:操作簡易、沒有暫時性損失

ETH 流動性池缺點:資產脫鉤風險

5.高風險 ETH 流動性池

如果想賺取超過 10% 的收益,需要使用風險更高的流動性池,這些池將 ETH 與波動性資產配對並受到暫時性損失的影響。可以透過 Coindix 觀察各種鏈上的流動性池,使用起來相當快速方便。

然而,暫時性損失可能會吞噬掉部分收益。如果另一個代幣相對於 ETH 大幅升值或貶值,最終反而有可能會賠錢。

在將資產放進這種較高風險的流動性池之前,可透過 deficalcs 平台計算可能的暫時性損失。

高風險 ETH 流動性池優點:高收益

高風險 ETH 流動性池缺點:學習曲線陡峭、暫時性損失、協議及智能合約風險、收益來自於各式幣種

6.槓桿

使用槓桿是增加收益的好手段。舉例如下:

- 在 Lido 上質押並獲得 stETH

- 將 stETH 存入 Aave 作為抵押來借款

- 借出佔存款總額 50% 的穩定幣,將其放入像是 Anchor 的穩定幣收益平台來賺取約 20% 的 APY

總收益率將來到 13.9%,3.9% 來自 Lido + 10% (1/2 x 20%) 來自 Anchor。然而,收益來自層層步驟,務必確保涉及的風險及操作方式。

槓桿優點:高收益

槓桿缺點:學習曲線陡峭、繁雜的資產移動、協議及智能合約風險、複合風險 (涉及多步驟及多種協議)

結語

透過上述六種方法,手上的 ETH 將有多元的方式去做運用。然而,在使用任何平台前務必做好研究並熟悉操作方式。Covduk 也表示當涉及 ETH 的操作時,他習慣低風險的操作,高風險的操作交給其他資產部位或是遊戲。

風險提示

加密貨幣投資具有高度風險,其價格可能波動劇烈,您可能損失全部本金。請謹慎評估風險。